Stell dir vor, du willst deine Wohnung sanieren oder ein kleines Haus bauen. Du hast 30.000 Euro gespart, aber brauchst noch 20.000 Euro. Dein Bankberater schlägt dir einen Bausparvertrag vor. Klingt sicher, klingt altbewährt - aber lohnt er sich 2025 wirklich? Oder bist du nur dabei, Geld zu verschenken?

Die Antwort ist nicht einfach Ja oder Nein. Es hängt davon ab, wie viel du brauchst, wie viel du verdienst und ob du staatliche Hilfe bekommst. Die Zeiten, in denen Bausparen eine kluge Anlage war, sind vorbei. Heute ist es eher ein Werkzeug - und nur unter ganz bestimmten Bedingungen ein gutes.

Wie ein Bausparvertrag wirklich funktioniert

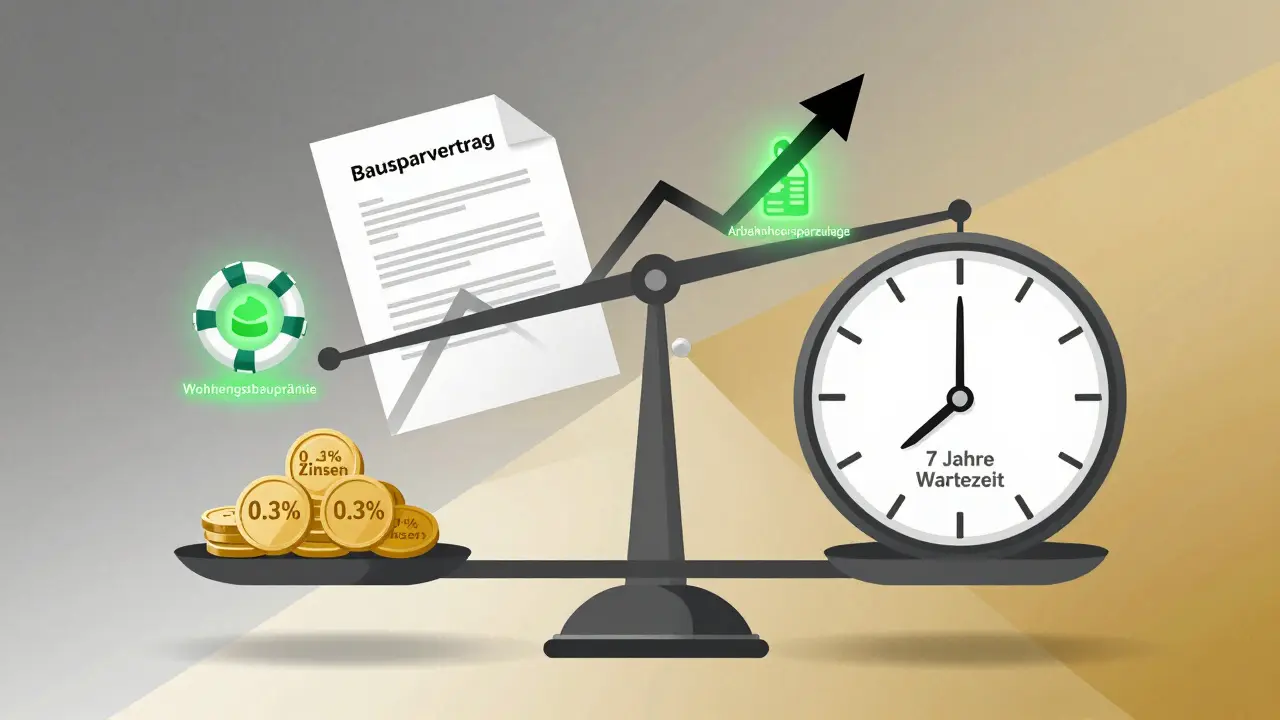

Ein Bausparvertrag hat zwei Phasen: Sparen und Darlehen. Du zahlst monatlich etwas ein - meist zwischen 20 und 50 Euro - und wirst nach 6 bis 10 Jahren zuteilungsreif. Dann bekommst du ein Darlehen, das du zu einem festen Zins zurückzahlen musst. Der Zins wird beim Abschluss festgelegt, egal wie sich die Marktzinsen später entwickeln. Klingt wie ein Schutzschild gegen teure Kredite, oder?

Aber hier kommt der Haken: Während du sparst, bekommst du kaum Zinsen. Aktuell liegt die Verzinsung deines Guthabens zwischen 0,1 und 0,3 Prozent pro Jahr. Die Inflation liegt bei 2,8 Prozent. Das bedeutet: Jedes Jahr verlierst du Geld. Dein Sparbetrag wird real gesehen kleiner. Und das, obwohl du monatlich einzahlt.

Dazu kommt die Abschlussgebühr. Die liegt bei 1 bis 1,6 Prozent der gesamten Bausparsumme. Bei 50.000 Euro Bausparsumme sind das 500 bis 800 Euro - sofort fällig. Diese Gebühr wird nicht erst nach der Zuteilung abgezogen, sondern schon bei Vertragsabschluss. Du zahlst also erstmal, bevor du überhaupt etwas bekommst.

Wann lohnt sich ein Bausparvertrag 2025?

Es gibt nur drei Szenarien, in denen ein Bausparvertrag 2025 noch sinnvoll ist.

1. Du brauchst weniger als 50.000 Euro

Wenn du nur eine Dachsanierung, eine neue Heizung oder eine Kellerisolierung finanzieren willst, dann ist ein Bausparvertrag oft die einzige günstige Option. Herkömmliche Baudarlehen verlangen meist mindestens 50.000 Euro, um günstige Zinsen zu bieten. Unter dieser Summe bekommst du kaum einen Kredit mit niedrigem Zins - außer über einen Bausparvertrag. Hier hat er einen echten Vorteil: Er macht kleine Projekte finanzierbar, die sonst teuer oder gar nicht möglich wären.

2. Du bekommst staatliche Förderung

Ohne Förderung ist ein Bausparvertrag fast immer ein Verlustgeschäft. Mit Förderung wird es knapp machbar. Die Wohnungsbauprämie gibt dir 10 Prozent deiner Einzahlungen, maximal 70 Euro pro Jahr - wenn du weniger als 35.000 Euro brutto verdienst und mindestens 50 Euro pro Jahr einzahlst. Die Arbeitnehmersparzulage kommt dazu: bis zu 43 Euro für Singles, 86 Euro für Paare. Das ist kein riesiger Betrag, aber es reicht, um die negativen Zinsen auszugleichen. Wer beide Förderungen bekommt, spart jährlich bis zu 156 Euro - das macht den Vertrag deutlich attraktiver.

3. Du rechnest mit Zinsen über 4,5 Prozent

Finanztip hat berechnet: Ein Bausparvertrag lohnt sich erst, wenn die Marktzinsen für Baudarlehen über 4,35 Prozent steigen. Wenn du also glaubst, dass die Zinsen in den nächsten Jahren auf 5 Prozent oder mehr klettern, dann ist die Zinssicherheit des Bausparvertrags ein echter Vorteil. Du lockst dir einen festen Zins von 2,5 bis 3,5 Prozent - und bist gegen zukünftige Anstiege abgesichert. Aber: Wer heute einen Vertrag abschließt, muss damit rechnen, dass er erst in 7 oder 8 Jahren zuteilungsreif wird. Und wer weiß, wie die Zinsen dann wirklich stehen?

Warum Bausparen heute oft teurer ist als gedacht

Die meisten Menschen unterschätzen die Kosten. Die Abschlussgebühr ist nur der Anfang. Du zahlst auch monatliche Verwaltungskosten, und oft musst du noch einen zusätzlichen Kredit aufnehmen, weil das Bauspardarlehen nur 20.000 bis 100.000 Euro beträgt. Für ein Haus reicht das nie. Du brauchst also immer noch einen normalen Baufinanzierungskredit - und zahlst dann zwei Mal Zinsen: einmal für das Bauspardarlehen, einmal für den Bankkredit.

Und dann ist da noch die Zeit. Ein Bausparvertrag ist kein kurzfristiges Werkzeug. Du kannst nicht einfach nach einem Jahr das Geld abheben, wenn du plötzlich eine Rechnung bezahlen musst. Du bist an den Zuteilungsstichtag gebunden. Brauchst du das Geld früher? Dann musst du mehr einzahlen - und wirst trotzdem nicht früher zuteilungsreif. Brauchst du es später? Dann schrumpft dein Darlehen, wenn du weiter sparst. Du verlierst Flexibilität - und bekommst dafür nur eine Zinssicherheit, die du vielleicht nie brauchst.

Was andere tun: Erfahrungen aus der Praxis

Im Oktober 2024 haben 147 Menschen auf Reddit über ihre Bausparverträge berichtet. 62 Prozent sagten: „Es hat sich nicht gelohnt.“ Sie hatten keine Förderung, die Zinsen waren niedrig, und die Gebühren fraßen ihre Ersparnisse auf. Ein Nutzer schrieb: „Habe 2019 abgeschlossen. Nach 5 Jahren: 0,25 % Zinsen, 1,2 % Gebühr. Hätte das Geld unter das Kopfkissen legen sollen.“

Aber 38 Prozent waren zufrieden. Alle hatten Förderung. Einer schrieb: „Mit 70 Euro Wohnungsbauprämie und 43 Euro Arbeitnehmersparzulage zahlt sich das trotz 0,3 % Zinsen aus. Ich habe meinen Sanierungskredit damit abgedeckt.“

Die Mehrheit der Bausparer gibt übrigens nicht die Rendite als Grund für den Vertrag an - sondern die Zinssicherheit. 78 Prozent sagen: „Ich wollte wissen, wie viel ich später zahlen muss.“ Das ist kein Sparplan, das ist eine Versicherung - und eine teure dazu.

Alternativen: Was du stattdessen tun kannst

Wenn du nicht in die drei oben genannten Szenarien fällst, gibt es bessere Wege:

- Tagesgeld oder Festgeld: Aktuell liegen die Zinsen bei 2,5 bis 3,5 Prozent - oft besser als das Bausparguthaben. Du hast Flexibilität, keine Gebühren, und kannst jederzeit auf das Geld zugreifen.

- Klassischer Baudarlehen: Ab 50.000 Euro bekommst du heute Zinsen unter 3 Prozent. Du zahlst keine Abschlussgebühr, keine langen Wartezeiten. Du kannst sogar Sondertilgungen machen - ohne Strafe.

- Wohnungsbauprämie allein nutzen: Wenn du Förderung bekommst, kannst du das Geld einfach auf ein Tagesgeldkonto einzahlen. Du sparst mit staatlicher Unterstützung - ohne Bausparvertrag.

Ein Bausparvertrag ist kein Ersatz für eine gute Finanzplanung. Er ist ein Spezialwerkzeug - und nur für ganz bestimmte Fälle sinnvoll.

Was du 2025 tun solltest

Wenn du überlegst, einen Bausparvertrag abzuschließen, stell dir diese Fragen:

- Benötige ich weniger als 50.000 Euro für Sanierung oder Umbau?

- Kann ich Wohnungsbauprämie und/oder Arbeitnehmersparzulage bekommen?

- Erwarte ich, dass die Bauzinsen in 7-8 Jahren über 4,5 Prozent liegen?

- Bin ich bereit, 6-10 Jahre zu warten - und dabei Geld zu verlieren?

Wenn du drei oder vier „Ja“ antwortest: Dann kann ein Bausparvertrag sinnvoll sein. Wenn du nur eins oder zwei „Ja“ hast: Lass es bleiben. Nutze Tagesgeld, spar mit Förderung, und hol dir einen normalen Kredit, wenn du bereit bist.

Die Bausparkassen wie Schwäbisch Hall, Wüstenrot und BHW verkaufen immer noch viele Verträge. Sie haben ein Interesse daran. Aber du hast ein Interesse daran, dein Geld nicht unnötig zu verlieren. Mach dich nicht zum Kunden, der die Kosten trägt - sondern zum Kunden, der die richtige Entscheidung trifft.

Lohnt sich ein Bausparvertrag 2025, wenn ich keine Förderung bekomme?

Nein, nicht wirklich. Ohne Wohnungsbauprämie oder Arbeitnehmersparzulage ist die Rendite negativ - du verlierst Geld durch Inflation und Gebühren. Die Verbraucherzentrale sagt klar: „Unter dem Gesichtspunkt rentables Sparen ist es eher nicht lohnenswert.“ Dann ist Tagesgeld oder Festgeld die bessere Wahl.

Wie viel Geld brauche ich, um mit einem Bausparvertrag zu starten?

Du brauchst keine große Summe zum Start. Die monatlichen Einzahlungen liegen oft bei 20 bis 50 Euro. Aber du musst die Abschlussgebühr von 1 bis 1,6 Prozent der Bausparsumme bezahlen - das ist ein einmaliger Betrag. Bei 30.000 Euro Bausparsumme sind das 300 bis 480 Euro. Diese Gebühr wird sofort fällig - du musst sie also aufbringen können.

Kann ich den Bausparvertrag kündigen, wenn ich das Geld früher brauche?

Ja, du kannst ihn kündigen - aber du verlierst dann das Bauspardarlehen. Du behältst dein angespartes Guthaben, aber nicht den festen Zins. Und du verlierst auch die Förderung, falls du sie schon erhalten hast. Die Kündigung lohnt sich nur, wenn du das Geld wirklich dringend brauchst - sonst ist es ein finanzieller Verlust.

Ist ein Bausparvertrag sinnvoll für eine neue Wohnung oder nur für Sanierungen?

Er ist hauptsächlich für Sanierungen und Umbauten sinnvoll - besonders, wenn du unter 50.000 Euro brauchst. Für den Kauf einer ganzen Immobilie reicht das Bauspardarlehen meist nicht aus. Du brauchst dann trotzdem einen großen Bankkredit. Der Bausparvertrag bringt dann nur zusätzliche Kosten und Komplexität.

Welche Bausparkasse ist 2025 die beste?

Es gibt keine „beste“ Bausparkasse - nur unterschiedliche Tarife. Schwäbisch Hall, Wüstenrot und BHW dominieren den Markt. Der Tarif „FuchsEco 8“ von Schwäbisch Hall bietet einen kleinen Zinsvorteil bei Sanierungen. Aber die Zinsen auf das Guthaben sind bei allen ähnlich niedrig. Wichtig ist nicht die Bank, sondern die Kombination mit Förderung und dein Finanzierungsbedarf.

hans eilers

Januar 30, 2026 AT 18:29