Wenn du als Investor eine Immobilie kaufst, geht es nicht darum, ein Zuhause zu bauen. Es geht darum, Geld zu verdienen. Und das funktioniert nur, wenn du deine Finanzierung richtig machst. Viele Investoren denken, dass eine niedrige Zinsbindung das Wichtigste ist. Aber das ist nur die halbe Wahrheit. Die echte Macht liegt in der Tilgung. Wie viel du pro Monat zurückzahlst, entscheidet, ob du nach zehn Jahren noch unter Druck stehst - oder bereits auf sicherem Boden stehst.

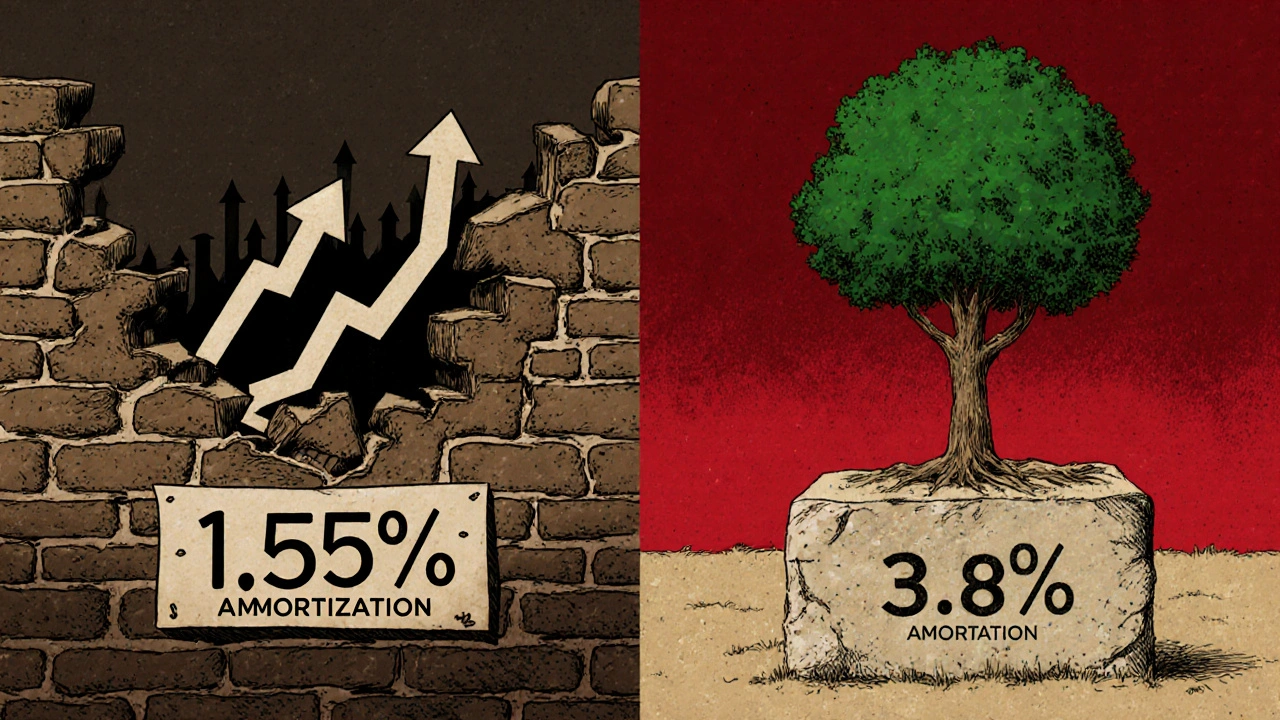

Warum Tilgung wichtiger ist als niedrige Zinsen

- Wenn du nur 1,5 Prozent tilgst, bleibt nach zehn Jahren fast die gesamte Schuld bestehen.

- Wenn du 3 Prozent tilgst, hast du nach zehn Jahren fast ein Drittel der Schuld abgebaut.

Warum? Weil die Zinsen steigen. Die EZB hat die Zinsen seit 2022 kontinuierlich angehoben. Die meisten Investoren haben ihre Kredite vor 2020 abgeschlossen - mit Zinsen unter 1,5 Prozent. Jetzt, wo neue Kredite bei 3,5 bis 4,5 Prozent liegen, wird die Anschlussfinanzierung zur Falle. Wer damals nur 1,5 Prozent getilgt hat, hat nach zehn Jahren noch 85 Prozent der Schuld. Und plötzlich muss er das mit fast doppelt so hohen Zinsen refinanzieren. Die Mieteinnahmen reichen nicht mehr. Der Cashflow kippt.

Die Goldregel: 2,5 bis 3 Prozent Tilgung als Startpunkt

Der Deutsche Immobilienverband (DVFA) hat 2023 empfohlen: Investoren sollten mit mindestens 2,5 Prozent tilgen. Das ist kein Vorschlag. Das ist eine Notwendigkeit. Die Zahlen sprechen klar:- Bei 200.000 Euro Darlehen und 2 Prozent Tilgung: Nach 10 Jahren noch 156.000 Euro Restschuld.

- Bei 3 Prozent Tilgung: Nur noch 130.000 Euro Restschuld.

Ein Investor aus Linz, der 2022 eine 4-Zimmer-Wohnung kaufte, hat 3,5 Prozent getilgt. Nach zehn Jahren war seine Restschuld nur noch 62 Prozent des ursprünglichen Darlehens. Als er 2032 refinanzierte, lag der Zinssatz bei 2,8 Prozent - trotz Zinswende. Warum? Weil er nicht auf den letzten Cent getilgt hatte. Er hatte Luft. Und Luft bedeutet Verhandlungsmacht.

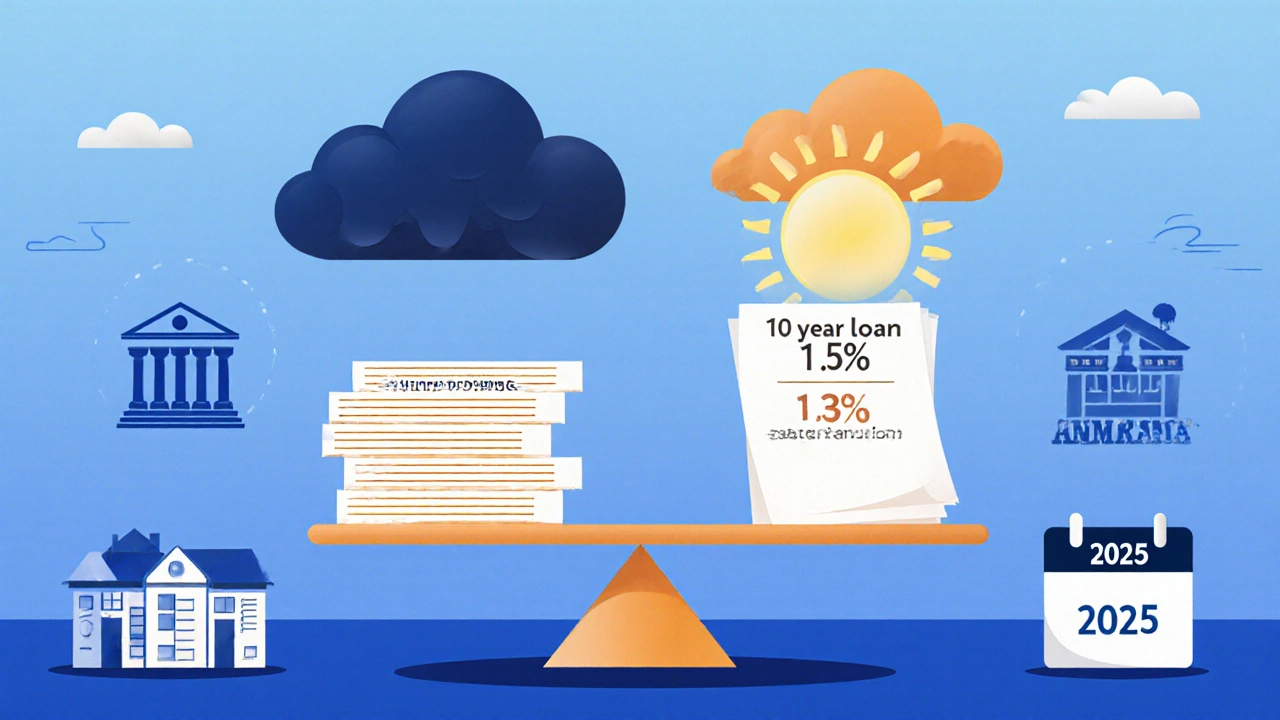

Zinsbindung: 10 bis 15 Jahre sind der neue Standard

Früher war 30 Jahre die Norm. Heute ist das Risiko zu groß. Die durchschnittliche Zinsbindungsfrist für Investoren ist von 12,4 Jahren im Jahr 2021 auf 10,7 Jahre im Jahr 2022 gesunken. Warum? Weil niemand mehr weiß, wie die Zinsen in 20 Jahren aussehen. Die meisten Banken bieten heute 10 Jahre an. Aber 15 Jahre sind besser - wenn du die Tilgung hoch genug hast.Warum 15 Jahre? Weil du dann die Zinswende überbrückst. Wenn du 2025 einen Kredit mit 15-jähriger Bindung abschließt, läuft er bis 2040. In dieser Zeit wird die Zinslandschaft wieder stabil. Du hast Zeit, deine Mietpreise anzupassen, deine Mieter zu halten, deine Rendite zu sichern. Und du hast keine Überraschung nach fünf Jahren, wenn du plötzlich 4,5 Prozent Zinsen zahlen musst.

Die Deutsche Pfandbriefbank hat 2023 eine neue Produktlinie gestartet: Wer mindestens 3 Prozent tilgt, bekommt 0,15 Prozentpunkte Rabatt auf den Zinssatz. Das ist kein Werbegag. Das ist eine klare Botschaft: Die Banken wollen nicht mehr, dass du zu wenig tilgst. Sie wollen, dass du sicher bist - und sie damit auch.

Die falsche Flexibilität: Sondertilgung und Tilgungsaussetzung

Viele Investoren glauben, sie brauchen Sondertilgungsrechte. Sie verhandeln 10 Prozent pro Jahr. Und dann nutzen sie sie nie. Die CE-Baufinanz-Berater haben das dokumentiert: 80 Prozent der Kunden wollen Sondertilgung. 80 Prozent nutzen sie nicht. Warum? Weil sie das Geld brauchen - für Reparaturen, für neue Mieter, für unerwartete Ausfälle. Das ist kein Fehler. Das ist Realität.Wenn du eine Sondertilgung vereinbarst, aber nie nutzt, zahlt du dafür - in Form von höheren Zinsen. Die Banken belohnen keine Wünsche. Sie belohnen Handeln. Wenn du 3 Prozent Tilgung vereinbarst und sie auch zahlst, hast du mehr Macht als jemand mit 10 Prozent Sondertilgung, der sie nicht nutzt.

Und Tilgungsaussetzung? Vergiss es. 92 Prozent der Finanzexperten warnen davor. Wenn du zwei Jahre lang nur Zinsen zahlst, steigen die Gesamtkosten deines Darlehens um durchschnittlich 18.500 Euro. Das ist kein Sparplan. Das ist eine Schuldenfalle. Du verlängerst die Laufzeit, erhöhst die Zinslast und verlierst die Kontrolle über deine Cashflows. Eine Immobilie ist kein Investment, wenn sie dir das Geld wegnimmt.

Die Mischfinanzierung: Der kluge Weg für große Portfolios

Wenn du mehr als eine Immobilie hast, ist eine Mischfinanzierung sinnvoll. Ein Teil des Darlehens mit 10-jähriger Zinsbindung und 3,5 Prozent Tilgung. Der andere Teil mit 15-jähriger Zinsbindung und 3 Prozent Tilgung. So verteilst du das Risiko. Du hast nicht alle Kredite gleichzeitig laufen. Du hast nicht alle Zinsen gleichzeitig steigen. Du hast Planungssicherheit.Die CE-Baufinanz-Studie zeigt: Investoren mit dieser Strategie sparen durchschnittlich 0,3 Prozentpunkte an Gesamtzinsen - wenn sie mindestens 3 Prozent tilgen. Das klingt wenig. Aber bei einem Darlehen von 500.000 Euro sind das über 1.500 Euro pro Jahr. Das ist eine Mieteinnahme. Oder eine Reparatur. Oder ein neuer Boiler.

Wer finanzieren kann - und wer nicht

Die Banken haben sich verändert. Sie prüfen nicht mehr nur die Mieteinnahmen. Sie prüfen deine Tilgung. Wer mit 1,5 Prozent tilgt, bekommt oft keine Zusage. Wer mit 3 Prozent tilgt, hat eine Chance. Die Landesbanken, die Deutsche Bank und die Commerzbank haben ihre Kriterien verschärft. Die durchschnittliche Eigenkapitalquote für Investoren liegt bei 28,5 Prozent - deutlich höher als bei Eigenheimkäufern. Das ist kein Zufall. Das ist eine Absicherung.Wenn du nur 15 Prozent Eigenkapital hast, wirst du kaum einen Kredit bekommen. Wenn du 30 Prozent hast, kannst du verhandeln. Und wenn du 40 Prozent hast, bekommst du sogar bessere Konditionen. Die Banken wollen keine Risiken. Sie wollen stabile Kunden. Du musst nicht reich sein. Du musst nur berechenbar sein.

Was du jetzt tun musst

- Rechne deine aktuelle Tilgung aus: Wie viel Prozent deiner Schuld zahlst du pro Jahr zurück? Wenn es unter 2,5 Prozent ist, hast du ein Problem.

- Prüfe deine Zinsbindung: Läuft sie in den nächsten drei Jahren aus? Dann plane die Anschlussfinanzierung jetzt - nicht erst, wenn die Zinsen steigen.

- Verhandele keine Sondertilgung. Verhandele eine höhere Tilgung. 3 Prozent ist der neue Mindeststandard.

- Wenn du mehrere Immobilien hast: Misch deine Laufzeiten. 10 Jahre, 15 Jahre - nicht alle auf 30.

- Verzichte auf Tilgungsaussetzung. Das ist kein Sparmodell. Das ist eine Schuldenbombe.

Die Zeit der billigen Kredite ist vorbei. Die Zeit der schlafenden Investoren auch. Wer jetzt nicht handelt, zahlt später. Und zwar mit seiner Rendite, mit seiner Miete, mit seiner Lebensqualität. Du hast die Wahl: Entweder du steuerst deine Finanzierung. Oder sie steuert dich.

Wie hoch sollte die anfängliche Tilgung bei einer Investmentimmobilie sein?

Die optimale anfängliche Tilgung liegt bei 2,5 bis 3 Prozent. Das ist der neue Standard, den der Deutsche Immobilienverband (DVFA) 2023 empfohlen hat. Bei weniger als 2 Prozent steigt das Risiko einer hohen Anschlussfinanzierung nach Ablauf der Zinsbindung stark an. Bei 3 Prozent Tilgung wird die Restschuld nach zehn Jahren um 25 bis 30 Prozent niedriger sein als bei 2 Prozent - das macht einen großen Unterschied bei steigenden Zinsen.

Wie lange sollte die Zinsbindung bei einer Kapitalanlage laufen?

Die ideale Zinsbindungsfrist liegt zwischen 10 und 15 Jahren. Kurzfristige Bindungen (5 Jahre) sind riskant, weil du nach fünf Jahren mit hohen Zinsen konfrontiert wirst. Längere Bindungen (20+ Jahre) sind teurer und unflexibel. 10 bis 15 Jahre bieten die beste Balance: Du überbrückst die aktuelle Zinswende und behältst genug Planungssicherheit für die nächsten 10 Jahre.

Sollte ich Sondertilgungen vereinbaren?

Vereinbare Sondertilgungsrechte von 5 bis 10 Prozent pro Jahr - aber nutze sie nicht, wenn du nicht kannst. Viele Investoren glauben, sie bräuchten Flexibilität. Aber in der Praxis nutzen 80 Prozent diese Rechte nie. Stattdessen zahlen sie höhere Zinsen dafür. Besser ist es, die anfängliche Tilgung hochzusetzen. Das ist echte Sicherheit - nicht nur ein Papierrecht.

Was passiert, wenn ich die Tilgung aussetze?

Wenn du nur Zinsen zahlst und die Tilgung aussetzt, steigen die Gesamtkosten deines Darlehens um durchschnittlich 18.500 Euro bei einem 200.000-Euro-Kredit. Du verlängerst die Laufzeit, erhöhst die Zinslast und verlierst die Kontrolle über deine Cashflows. Das ist kein Sparmodell - das ist eine Schuldenfalle. Selbst bei Leerstand solltest du die Tilgung beibehalten, sonst riskierst du langfristig deine Rendite.

Welche Banken bieten die besten Konditionen für Investoren?

Die größten Anbieter sind die Deutsche Bank (18,2 % Marktanteil), die Commerzbank (14,7 %) und die Landesbanken (zusammen 22,1 %). Aber die besten Konditionen bekommst du nicht bei der größten Bank, sondern bei der, die deine Tilgungsrate akzeptiert. Die Deutsche Pfandbriefbank bietet seit 2023 einen Zinsrabatt von 0,15 Prozentpunkten, wenn du mindestens 3 Prozent tilgst. Prüfe immer die Bedingungen zur Tilgung - nicht nur den Zinssatz.

Lukas Witek

November 20, 2025 AT 18:34Ich find’s krass, wie viele Leute immer noch denken, niedrige Zinsen sind alles, was zählt. Ich hab 2021 eine Wohnung gekauft mit 1,2 % Tilgung – und jetzt sitz ich da mit 87 % Schulden und muss mich fragen, ob ich die Miete nächste Woche noch erhöhen darf. Die Realität holt einen ein, wenn man nicht aufpasst.

Ursula McDermott

November 22, 2025 AT 05:49Genau das! Ich hab meinen Kunden letzte Woche erklärt, dass 3 % Tilgung nicht ‘zu viel’ ist – sondern die Mindestvoraussetzung, um nicht in der nächsten Zinswende zu scheitern. Wer jetzt noch mit 1,5 % tilgt, hat keine Chance. Die Banken merken das – und verweigern Kredite. Es ist kein Trend, es ist Überleben.

Tressia Ludolph

November 22, 2025 AT 19:35Ich hab so viele Freunde, die noch ‘Flexibilität’ suchen… 🥲 Aber die Wahrheit ist: Flexibilität ist nur dann echt, wenn du die Schulden reduzierst. Nicht, wenn du sie nur verschiebst. 3 % Tilgung = mehr Luft. Mehr Luft = mehr Frieden. Und das ist doch das, was wir wirklich wollen, oder? 💪🏡

Romain Gobert

November 24, 2025 AT 02:50Die empirische Grundlage der Argumentation ist indes nicht unproblematisch: Die Korrelation zwischen Tilgungsrate und Anschlussfinanzierungskosten ist zwar signifikant, jedoch wird die endogene Variable – d.h. die Kreditwürdigkeit des Investors – nicht kontrolliert. Eine höhere Tilgung ist nicht Ursache, sondern Ausdruck einer bereits präferierten Risikoprofilierung. Somit ist die Kausalität invers zu postulieren.

edward jones

November 24, 2025 AT 07:21DU BIST EINFACH EIN RIESIGER WITZ!!! 🤦♂️ 1,5 % Tilgung??? Du denkst, du bist ein Investor? Nein, du bist ein Schuldenkünstler mit einer Immobilie als Sündenbock!!! Die Banken lachen sich kaputt, wenn du so denkst!!! 3 % ist der MINDESTSTANDARD!!! NICHT EIN VORSCHLAG!!!

Steinar Hjelmaas

November 25, 2025 AT 15:43Ich hab vor 8 Jahren 2,5 % getilgt – und heute kann ich ruhig schlafen. Die Zinsen sind hoch, aber ich hab keine Panik. Weil ich damals nicht versucht hab, ‘zu sparen’. Ich hab investiert – in Sicherheit. Und das ist der einzige Gewinn, der wirklich zählt. 🇳🇴❤️

Jaron Freytag

November 26, 2025 AT 01:10Die von Ihnen dargestellte Argumentation entspricht den aktuellen Leitlinien des Deutschen Immobilienverbandes (DVFA) aus dem Jahr 2023, welche eine Tilgungsquote von mindestens 2,5 % als risikominimierende Maßnahme definieren. Zudem wird durch die Deutsche Pfandbriefbank ein Zinsrabatt von 0,15 % bei Einhaltung dieser Quote angeboten, was eine indirekte Marktkorrektur darstellt. Eine Tilgungsaussetzung ist, wie korrekt hervorgehoben, mit einer Kostensteigerung von 18.500 € bei einem 200.000 €-Darlehen assoziiert und sollte daher strikt vermieden werden.

Susanne Bach

November 26, 2025 AT 12:46Und wenn man kein Eigenkapital hat? 30 % ist ja echt viel… Was dann? 😅

Anja Lorenzen

November 26, 2025 AT 20:57Wenn du kein Eigenkapital hast, fang klein an. Eine kleine Wohnung, 3 % Tilgung, keine Sondertilgung, keine Aussetzung. Mach dir klar: Es geht nicht darum, reich zu werden – sondern stabil zu bleiben. Ich hab eine Freundin, die mit 15 % Eigenkapital angefangen hat. Jetzt hat sie drei Wohnungen. Sie hat nie versucht, alles auf einmal zu haben. Sie hat nur immer richtig gemacht. 💫