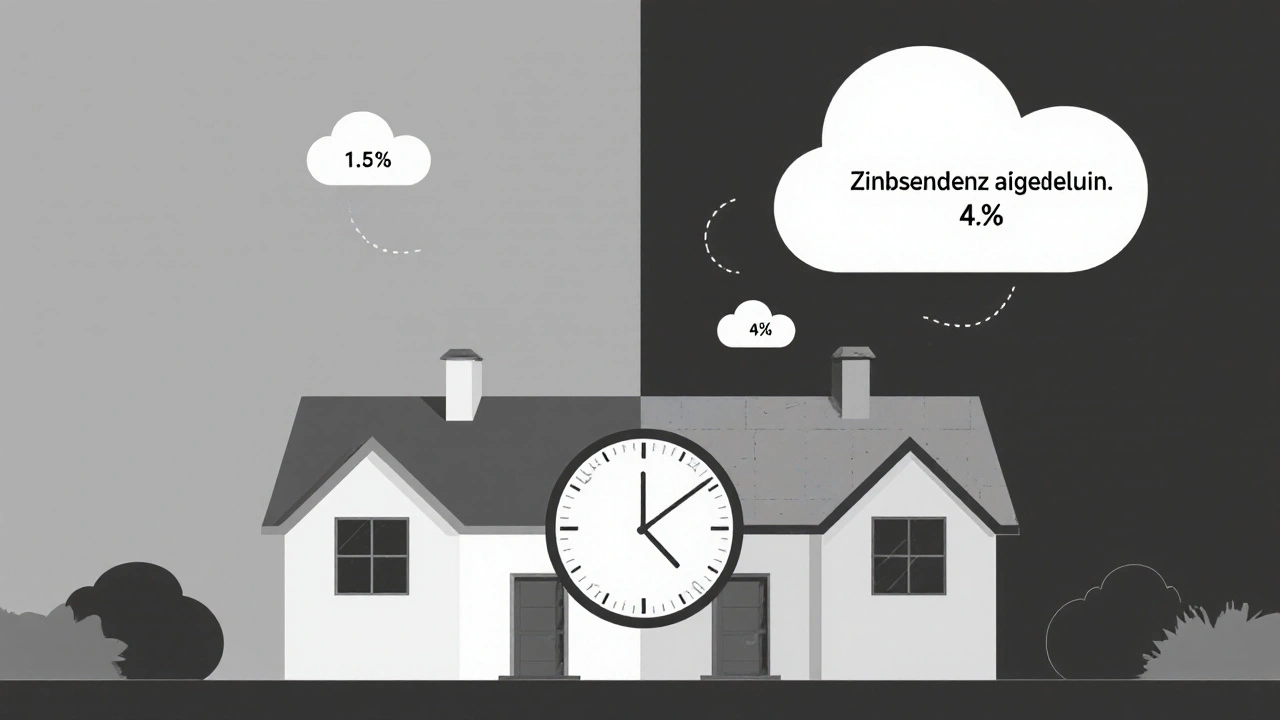

Stellen Sie sich vor, Sie haben vor zehn Jahren eine Wohnung für 500.000 Euro gekauft. Damals lag der Zinssatz bei nur 1,5 %. Ihre monatliche Rate betrug rund 1.450 Euro. Heute, nach zehn Jahren Tilgung, bleibt Ihnen noch eine Restschuld von 392.000 Euro. Doch jetzt, bei einem Zinssatz von 3,8 %, müssen Sie statt 1.450 Euro fast 2.410 Euro pro Monat zahlen. Das ist fast 1.000 Euro mehr - nur weil sich die Zinsen verändert haben. Und das ist kein Einzelfall. Tausende Hausbesitzer in Deutschland stehen vor genau diesem Problem: Ihre Zinsbindung ist abgelaufen, und die neuen Konditionen sind deutlich teurer.

Warum Zinsänderungen so gefährlich sind

Das Zinsänderungsrisiko ist kein abstraktes Finanzkonzept. Es ist eine reale Bedrohung für jeden, der eine Immobilie mit Kredit finanziert hat. Besonders betroffen sind Menschen mit variablen Darlehen oder mit Annuitätendarlehen, deren Zinsfestschreibung nach 5, 10 oder maximal 15 Jahren endet. Dann muss der Kredit neu verhandelt werden - und das passiert oft genau dann, wenn die Zinsen am höchsten sind. Viele glauben, dass der EZB-Leitzins direkt die Baugeldzinsen bestimmt. Das ist falsch. Die tatsächlichen Zinsen für Wohnungsbaudarlehen orientieren sich an den Renditen von deutschen Bundesanleihen und Pfandbriefen. Wenn diese steigen, steigen auch die Zinsen für Kreditnehmer. Und das passiert, wenn die Inflation hoch ist, die EZB Geld zurückzieht oder der Staat mehr Anleihen ausgibt - was ab 2026 mit höheren Haushaltsdefiziten erwartet wird. Laut Bundesbank lagen die durchschnittlichen Zinsen für Wohnungsbaukredite im Dezember 2024 bei 3,34 %. Das klingt nicht extrem hoch - aber vergleichen Sie das mit den 1,2 % im Jahr 2021. Der Anstieg war massiv. Und Experten erwarten, dass er weitergeht. 60 % der Finanzexperten im Interhyp-Bankenpanel prognostizieren Zinsen von bis zu 4 % bis 2026. Das bedeutet: Wer jetzt eine neue Finanzierung abschließt, muss mit langfristig höheren Kosten rechnen.Wie Sie Ihr Zinsrisiko messen

Bevor Sie sich für eine Absicherung entscheiden, müssen Sie wissen, wie groß Ihr Risiko wirklich ist. Dafür brauchen Sie drei Zahlen:- Die Restschuld Ihres Darlehens

- Die Laufzeit Ihrer aktuellen Zinsbindung

- Die monatliche Rate, die Sie aktuell zahlen

Die besten Strategien zur Zinsabsicherung

Es gibt nicht die eine perfekte Lösung. Aber es gibt mehrere bewährte Wege, sich abzusichern. 1. Längere Zinsbindung wählen Die einfachste und effektivste Methode: Nehmen Sie eine Zinsbindung von 15 bis 20 Jahren. Die meisten Banken bieten das heute an. Die Kosten sind höher als bei einer 5-jährigen Bindung - aber Sie sichern sich gegen Zinssprünge ab. Eine Familie mit 392.000 Euro Restschuld zahlt bei 3,8 % Zins und 15-jähriger Bindung 2.410 Euro pro Monat. Bei 20 Jahren sind es nur noch 2.280 Euro. Das ist ein Unterschied von 130 Euro pro Monat - oder 1.560 Euro pro Jahr. Für die meisten ist das eine lohnende Investition in Planungssicherheit. 2. Forward-Darlehen nutzen Wenn Sie wissen, dass Ihre Zinsbindung in 18 Monaten endet, können Sie schon heute einen Forward-Darlehen abschließen. Das bedeutet: Sie vereinbaren heute die Zinskonditionen für Ihre zukünftige Anschlussfinanzierung - bis zu 60 Monate im Voraus. So können Sie sich gegen Zinserhöhungen absichern, ohne jetzt schon umzuschulden. Besonders sinnvoll, wenn Sie planen, in ein paar Jahren zu verkaufen oder umzuziehen. 3. Teilfinanzierung: Mix aus fest und variabel Ein guter Kompromiss: Teilen Sie Ihr Darlehen in zwei Teile. Zum Beispiel 70 % fest verzinst (für 15 Jahre) und 30 % variabel. So profitieren Sie von niedrigen Zinsen, wenn sie fallen, und sind trotzdem geschützt, wenn sie steigen. Diese Methode ist ideal für Haushalte mit mittlerem Risikobewusstsein - und wenn Sie nicht alles auf eine Karte setzen wollen. 4. Sparpläne und Rücklagen aufbauen Keine Absicherung ist perfekt. Aber eine hohe Eigenkapitalquote und eine finanzielle Pufferreserve helfen, Zinsanstiege zu überbrücken. Wenn Sie monatlich 200 Euro mehr für Ihre Rate zahlen müssen, reicht ein Sparbetrag von 5.000 Euro, um drei Monate zu überstehen - ohne in die Schuldenfalle zu geraten.

Was Sie unbedingt vermeiden sollten

Viele Kreditnehmer machen denselben Fehler - und zahlen dafür einen hohen Preis.- Nicht planen: Wer nicht weiß, wann seine Zinsbindung endet, ist verloren. Setzen Sie sich einen Erinnerungstermin im Kalender - 12 Monate vor Ablauf.

- Bei variablen Darlehen sparen: Sie denken, „jetzt sind die Zinsen günstig“? Aber was, wenn sie in zwei Jahren um 2 Prozent steigen? Dann wird Ihre Rate plötzlich 30 % teurer.

- Die Bank berät Sie nicht: Banken verkaufen oft die Produkte, die ihnen am meisten bringen. Fragen Sie nach Alternativen. Lassen Sie sich von einem unabhängigen Finanzberater beraten - nicht nur vom Bankmitarbeiter.

- Alles auf eine Zinsbindung setzen: Wenn Sie nur auf eine 20-jährige Bindung setzen, verpassen Sie möglicherweise Chancen, wenn die Zinsen fallen. Deshalb: Mixen Sie Strategien.

Was Experten für 2025-2026 erwarten

Die Prognosen sind nicht einheitlich - aber die Mehrheit sagt: Zinsen werden nicht fallen.- 60 % der Experten erwarten steigende Zinsen Richtung 4 % bis 2026.

- Die Deutsche Bank rechnet mit höheren Anleiheemissionen ab 2026 - das treibt die Renditen nach oben.

- Geopolitische Spannungen, neue Zölle oder eine erneute Inflationswelle könnten die Zinsen zusätzlich nach oben drücken.

- Die EZB wird nicht mehr so schnell wie 2023 zinsen, aber sie wird auch nicht zurückfallen. Die Zinsen bleiben auf einem moderaten, aber stabil hohen Niveau.

Was tun, wenn Sie schon in der Anschlussfinanzierung stecken?

Sie haben Ihre Zinsbindung verpasst? Die Raten sind schon gestiegen? Noch ist nicht alles verloren.- Prüfen Sie, ob eine Umschuldung bei einer anderen Bank günstiger ist - oft lohnt sich der Wechsel.

- Verhandeln Sie mit Ihrer Bank: Fragen Sie nach einer Verlängerung der Zinsbindung, auch wenn sie nicht im Angebot steht.

- Stellen Sie eine Tilgungserhöhung in Aussicht: Wenn Sie bereit sind, mehr zurückzuzahlen, kann die Bank Ihnen oft bessere Konditionen anbieten.

- Wenn Sie finanziell unter Druck stehen: Kontaktieren Sie Ihre Bank frühzeitig. Viele bieten Soforthilfen oder Tilgungspausen an - wenn Sie rechtzeitig kommen.

Fazit: Sicherheit ist kein Luxus - sie ist Pflicht

In der Immobilienfinanzierung geht es nicht nur darum, eine Wohnung zu kaufen. Es geht darum, Ihre finanzielle Zukunft zu sichern. Zinsänderungen sind keine seltenen Ausnahmen - sie sind Teil des Marktes. Wer sie ignoriert, riskiert seine Lebensplanung. Die beste Absicherung ist nicht die billigste. Sie ist die, die Ihnen Sicherheit gibt - auch wenn die Zinsen steigen. Eine Zinsbindung von 15 Jahren, ein Teilfinanzierungsmodell oder ein Forward-Darlehen - das sind keine komplizierten Finanzprodukte. Das sind klare, praktische Schritte, die Sie heute machen können, um morgen nicht zu bezahlen. Wenn Sie jetzt handeln, können Sie die nächste Zinserhöhung nicht verhindern. Aber Sie können verhindern, dass sie Ihr Leben durcheinanderbringt.Was ist das Zinsänderungsrisiko bei einer Immobilienfinanzierung?

Das Zinsänderungsrisiko beschreibt die Gefahr, dass die Zinsen für Ihr Darlehen nach Ablauf der Zinsbindung deutlich steigen. Das passiert besonders bei variablen Krediten oder bei Annuitätendarlehen, deren Zinsfestschreibung nach 5-15 Jahren endet. Wenn die Marktzinsen dann höher liegen, müssen Sie höhere monatliche Raten zahlen - oft um Hunderte Euro mehr.

Sind variable Zinsen immer schlecht?

Nein. Variable Zinsen sind günstig, wenn die Zinsen fallen - aber riskant, wenn sie steigen. Sie eignen sich nur für Haushalte mit hohem Einkommen, großen Rücklagen und kurzen Planungshorizonten. Für die meisten Familien ist das Risiko zu hoch. Eine feste Zinsbindung bietet Planungssicherheit - und das ist oft wichtiger als kurzfristige Einsparungen.

Wie lange sollte meine Zinsbindung sein?

Bei aktuellen Zinsen von etwa 3 % ist eine Zinsbindung von 15 Jahren die empfohlene Mindestlänge. Wer besonders risikoscheu ist oder ein unsicheres Einkommen hat, sollte auf 20 Jahre setzen. Kürzere Bindungen von 5-10 Jahren sind nur sinnvoll, wenn Sie in den nächsten Jahren verkaufen oder umziehen. Langfristig gesehen spart eine längere Bindung Geld - auch wenn die Anfangsrate etwas höher ist.

Was ist ein Forward-Darlehen?

Ein Forward-Darlehen ist eine Vereinbarung, bei der Sie heute die Zinskonditionen für Ihre zukünftige Anschlussfinanzierung festlegen - bis zu 60 Monate vor Ablauf Ihrer aktuellen Zinsbindung. So können Sie sich gegen steigende Zinsen absichern, ohne jetzt schon umzuschulden. Es ist ideal, wenn Sie wissen, dass Ihre Zinsbindung bald ausläuft.

Warum sind die Baugeldzinsen nicht vom EZB-Leitzins abhängig?

Obwohl viele das glauben, beeinflusst der EZB-Leitzins die Baugeldzinsen nur indirekt. Die tatsächlichen Zinsen für Wohnungsbaudarlehen orientieren sich an den Renditen von deutschen Bundesanleihen und Pfandbriefen. Diese werden von der Inflation, der Staatsverschuldung und der Nachfrage nach Anleihen bestimmt. Die EZB kann diese Renditen nur durch Anleihenkäufe oder -verkäufe beeinflussen - nicht direkt durch den Leitzins.

Wie hoch ist das Risiko, dass die Zinsen 2026 über 4 % steigen?

Laut dem Interhyp-Bankenpanel (Oktober 2023) erwarten 60 % der Finanzexperten, dass die Baugeldzinsen bis 2026 auf 4 % oder höher steigen. Gründe sind geplante höhere Staatsausgaben, Anleiheemissionen, anhaltende Inflation und geopolitische Unsicherheiten. Selbst wenn die Zinsen nicht weiter steigen, bleiben sie auf einem Niveau, das deutlich höher ist als in der Niedrigzinsphase vor 2021.

Sollte ich mein Darlehen aufteilen - fest und variabel?

Ja, das ist eine gute Strategie, besonders wenn Sie unsicher sind, ob die Zinsen steigen oder fallen werden. Ein typischer Ansatz ist 70 % fest verzinst (z. B. 15 Jahre) und 30 % variabel. So profitieren Sie von niedrigen Zinsen, wenn sie fallen, und sind trotzdem geschützt, wenn sie steigen. Diese Methode bietet Flexibilität ohne hohe Risiken.

Dagmar Devi Dietz

November 9, 2025 AT 20:44Ich hab das auch erlebt 😭 Meine Rate ist von 1200 auf 2100 gestiegen, und ich musste meinen Urlaub streichen. Jetzt trinke ich nur noch Wasser und esse Nudeln. Wer hat noch Geld für Spaß? 🥲

Ingrid Carreño

November 10, 2025 AT 04:52Das ist doch nur die Spitze des Eisbergs! Die EZB und die Banken spielen mit unseren Leben! Die haben uns alle verkauft! Sie wollen, dass wir pleitegehen, damit sie die Häuser kriegen! 🤫👁️🗨️ Die Regierung weiß es auch, aber sie schweigt! Das ist eine globale Verschwörung, Leute!

Maria Neele

November 11, 2025 AT 21:53Ich hab vor 3 Jahren meinen Kredit auf 20 Jahre verlängert – und es war die beste Entscheidung meines Lebens. Ich zahle jetzt 180 Euro mehr pro Monat, aber ich schlafe ruhig. Keine Panik mehr, wenn die Post kommt. Wenn ihr euch unsicher fühlt: Holt euch einen unabhängigen Berater. Nicht die Bank. Die will nur verkaufen. Ihr habt es verdient, sicher zu sein.

Eirin Shu

November 13, 2025 AT 16:59Die von Ihnen dargestellten Risiken sind durchaus nachvollziehbar. Eine strukturierte Finanzplanung unter Berücksichtigung langfristiger Zinsentwicklungen erscheint als verantwortungsvolle Vorgehensweise. Ich empfehle die Konsultation eines zertifizierten Finanzplaners.

jan kar

November 14, 2025 AT 07:32"Zinsfestschreibung" ist nicht "Zinsfestschreibung" - das ist ein Tippfehler in deinem Text, und du hast auch "Pfandbriefen" falsch geschrieben. Und warum schreibst du "1.450 Euro" mit Punkt? Das ist DEUTSCH, nicht amerikanisch! 🤦♂️

Carolyn Braun

November 16, 2025 AT 04:42Meine Bank hat mich einfach reingelegt! Ich hab 2018 unterschrieben, und jetzt kommen sie mit 4,5% und sagen: "Das ist Markt!" Ich hab 3 Kinder, und jetzt muss ich das Haus verkaufen? Das ist unmenschlich! Wer verantwortet das? Wo ist die Politik? Die lassen uns im Regen stehen! 🤬

Kiryll Kulakowski

November 17, 2025 AT 06:46Die Zinsbindung ist keine Luxusentscheidung, sie ist die Grundlage jeder vernünftigen Finanzplanung. Wer 10 Jahre auf niedrige Zinsen hofft, ist ein Spielkind des Marktes. Wer 20 Jahre bindet, ist ein Erwachsener. Punkt. Und nein, ich brauche keine Emojis, um das klarzumachen.

Christian Dasalla

November 18, 2025 AT 13:48Ich hab’s doch immer gesagt: Die EZB ist eine Geheimorganisation der Großbanken! Die haben die Zinsen absichtlich runtergedrückt, damit wir alle Schulden machen – und jetzt, wo wir fällig sind, schnappen sie zu! Die Inflation war auch nur eine Lüge, um uns zu verunsichern. Die Wahrheit ist: Sie wollen uns zu Sklaven machen!

Maxim Van der Veken

November 20, 2025 AT 06:16Oh, wirklich? 3,8 % ist "nur" ein Anstieg? 😂 Und du denkst, das ist schlimm? Meine Nachbarin hat eine 5,2%-Rate. Sie zahlt jetzt 3.100 Euro. Und sie hat noch einen Hund. Ein Hund. Mit einem Hund. 🐶💸 Die Welt ist ein Witz, und du bist der Witz.

Benjamin Nagel

November 21, 2025 AT 18:22Ich hab das gleiche Problem. Aber ich hab einen Plan: Ich hab 200 Euro/Monat auf ein separates Konto gepackt – nur für Zinssteigerungen. Jetzt hab ich schon 3.000 Euro. Es ist kein Luxus, es ist mein Sicherheitsnetz. 🤝 Du bist nicht allein. Und wenn du willst, kann ich dir meine Excel-Datei schicken. Echt, ich mach das gern.

Christoph Burseg

November 22, 2025 AT 17:35Interessant, dass die Renditen von Pfandbriefen als primärer Treiber identifiziert werden – das korreliert stark mit dem Credit Spread der deutschen Hypothekenbanken. Die Zinsstrukturkurve ist derzeit steepening, was auf eine persistente Inflationserwartung hindeutet. Ein Forward-Darlehen mit 36-Monats-Laufzeit könnte eine optimale Hedge-Strategie darstellen, sofern die Liquidity-Prämie unter 25 Bps liegt. Ich hab das Modell in Python nachgebaut – wenn jemand Interesse hat, kann ich den Code teilen.